Blockchain & Prêt inter-entreprises, solution de croissance durable

N'ayant pas diversifié leurs financements, les PME sont souvent seules face au risque de liquidités. La Blockchain permet de digitaliser le prêt inter-entreprises et de construire de nouvelles coopérations entre les PME et les Grandes Entreprises facteur de croissance durable.

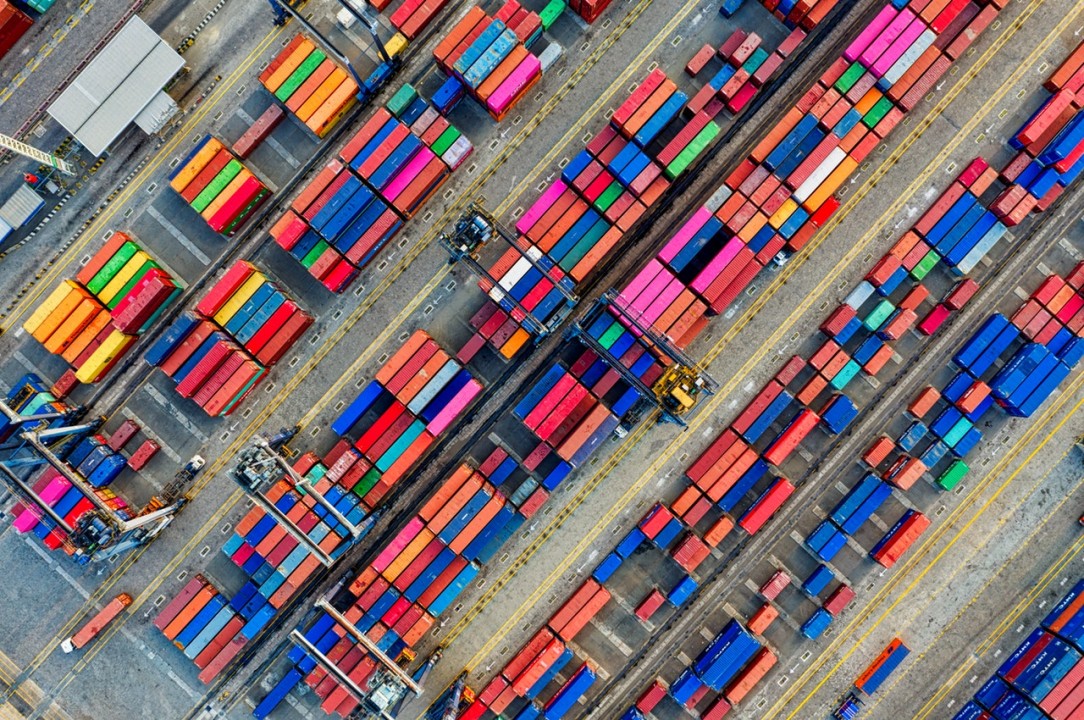

Un contexte géopolitique fragile, des risques sur les approvisionnements chinois, des guerres commerciales qui font rage, des taux directeurs à la baisse pourraient laisser présager une nouvelle crise financière. Dans un environnement économique instable, les entreprises sont d’autant plus confrontées à des risques majeurs avec le fractionnement des chaînes d’approvisionnement.

La question aujourd’hui n’est pas de savoir quand une nouvelle crise mondiale risque de se présenter, mais plutôt, de s'interroger si mon entreprise est bien préparée à des dysfonctionnements de sa filière ou à des risques de liquidités ?

Les entreprises ont besoin de sécuriser leurs filières. Elles ont besoin d’un système de financement au service d’une économie pérenne et de consolider des coopérations avec leurs partenaires stratégiques.

Nous vous invitons à découvrir comment le prêt inter-entreprises digitalisé est une solution de croissance durable. Il peut permettre aux entreprises d’une même filière de mieux traverser les crises et de construire des liens durables.

Crise financière : les risques de liquidités pour les entreprises

En cas de crise financière, l’un des impacts pour les entreprises est le risque de liquidités. Pour bien comprendre cette notion de liquidité, penchons-nous sur les effets de la crise financière sur le marché inter-bancaire. Lors d’une crise financière, il y a ce qu'on appelle un « assèchement » des liquidités sur le marché. En d’autres termes, les banques ne se prêtent plus d’argent entre elles, puisqu’elles ont peur de ne pas se faire rembourser. Elles souhaitent également préserver leurs liquidités au maximum afin de faire face aux éventuelles difficultés financières à venir.

Dans ce contexte, les banques qui empruntent à court terme n’ont plus de solutions pour se financer, et ne peuvent ainsi plus tenir leurs engagements auprès des entreprises. C’est ce qu’on appelle le risque de liquidité. C’est exactement ce qu’il s’est passé lors de la crise des subprimes en 2008, avec la faillite de Lehman Brothers. En cas de crise financière, les entreprises ne peuvent plus trouver de nouvelles sources de financement. Les entreprises ne peuvent donc plus faire face aux créances. C’est ce qu’on appelle donc le risque de liquidités pour les entreprises, et la menace de faillite est très forte !

Aujourd'hui, il est possible pour les entreprises de trouver des moyens de financements alternatifs, pour ne plus dépendre uniquement des établissements financiers trop sensibles aux marchés financiers mondialisés. Le prêt inter-entreprises est une solution sectorisée pour maintenir la croissance de son entreprise sans passer par le monde bancaire, et limiter le risque de liquidités pour les entreprises !

Comment le prêt direct inter-entreprises renforce les coopérations entre les entreprises avec la Blockchain ?

Le prêt inter-entreprises : une solution résiliente face à la crise

Face au risque de liquidités, en temps de crise ou non, il est nécessaire de diversifier ses sources de financement afin d’assurer la croissance de son entreprise. A l'instar des Grandes Entreprises et des ETI, diversifier ses sources de financement est une solution pour les Petites et Moyennes Entreprises (PME), qui peinent à trouver des financements et font souvent face à la frilosité des banques, contraintes de plus en plus par la réglementation (Bâle III).

Le prêt inter-entreprises permet de continuer à faire grandir votre entreprise, et ce même en cas de crise. Le risque de liquidités pour les entreprises est moindre lorsque le financement est assuré ! Pour y voir plus clair, définissons tout d’abord ce qu’est un prêt inter-entreprises.

Un prêt inter-entreprises

Un prêt inter-entreprises

Le prêt direct entre entreprises (n’appartenant pas au même groupe) est possible depuis 2016, et permet aux PME notamment, de diversifier leurs sources de financement auprès de plusieurs financeurs. Le prêt inter-entreprises est donc une solution idéale pour faire face aux crises financières éventuelles et au risque de liquidités pour les entreprises, puisque ce type de prêt ne dépend pas des établissements bancaires classiques.

Le prêt inter-entreprises permet-il de financer facilement les projets entre entreprises dans une vision de pérennité de la filière ?

Les intérêts du prêt inter-entreprises digitalisé

Si le prêt inter-entreprises apparait comme une solution adéquate pour se financer sans les banques, la plateforme We fundia va plus loin en réinventant le prêt inter-entreprises ! Cette plateforme digitale permet aux entreprises de se prêter directement entre elles et limite ainsi le risque de liquidités pour les entreprises. Coopération au sein d’un écosystème et sécurité de l’approvisionnement de sa filière sont les maîtres-mots !

Dans le cadre du crowdfunding ou plutôt du crowdlending entre entreprises, les entreprises d’un même écosystème (que ce soit par filière ou sur un territoire) peuvent financer les projets des unes et des autres. Les grandes entreprises peuvent ainsi aider les plus petites à grandir, et ce sans passer par les banques !

Qu’est-ce que le crowdlending ?

Il s'agit d'une forme de financement participatif dédié uniquement aux entreprises. En pratique, des particuliers prêtent de l’argent à des entreprises dans le cadre d’un projet précis, qui se font rembourser leur investissement si le seuil est atteint, moyennant des intérêts en supplément. Avec le crowdlending BtoB, les entreprises peuvent financer, en direct, leurs projets.

Dans l’ouvrage collectif « Le crédit inter-entreprises en Europe », paru en novembre 2019, le Directeur de publication, Michel Lescure (professeur émérite à l'Université de Paris X-Nanterre) réaffirme que le prêt inter-entreprises permet de répondre à des besoins de coordination des entreprises

entre-elles et d’adaptation au progrès alors qu'il est trop souvent perçu comme une forme archaïque de financement.

La France s’est dotée des moyens de réinventer le prêt inter-entreprises avec le décret Blockchain pour les titres non cotés et la réglementation autour du crowdlending. Les entreprises disposent, ainsi, d’une autonomie dans l’émission de leurs créances vis-à-vis des entreprises partenaires.

Les prêts inter-entreprises digitalisés peuvent être contractualisés sous forme d’obligations ou de minibons [1] qui sont inscriptibles dans la Blockchain.

Les mouvements de titres sont ainsi inscriptibles dans la Blockchain qui fait office de registre digitalisé pour les entreprises non cotées. De ce fait, elles ont l'autonomie d’émettre leurs créances et de les échanger entre-elles en gré à gré. Ces créances digitalisées, étant échangeables, offrent aux financeurs une certaine forme de liquidité et permettent ainsi de mieux maîtriser leur risque.

Les Grandes Entreprises/ETI et les PME peuvent ainsi construire de nouvelle coopération en se libérant de la rigidité bancaire tout en développant entre-elles des projets au sein de leur filière.

[1] Le minibon est une catégorie de bons de caisse échangeables, inscrite dans un registre et souscriptible comme des obligations.